HZ Insurance Reihe «Captives»: Teil 7

Versicherungs-Captives («Captives») werden von vielen Unternehmen weltweit, so auch in der Schweiz, als Werkzeug zur zentralen Steuerung ihres Risikomanagements und zur Umsetzung ihrer Risikofinanzierungsbedürfnisse eingesetzt.

In der Schweiz ist der Begriff der Captive im Gesetz nicht definiert. Das Bundesgericht hat bereits im Jahr 1988 im Fall «Inreska Ltd. und Schweizerische Kreditanstalt gegen Eidgenössisches Justiz- und Polizeidepartement» Captives umschrieben als «Versicherungseinrichtungen, die von der Muttergesellschaft beherrscht werden und betriebseigenen Zwecken dienen»[1]. Diese Definition hat bis heute Bestand.

Stefan Bonda ist Deputy Managing Director, Head Risk & Compliance und Markus Beck ist Managing Director bei Aon Insurance Managers (Schweiz) AG.

Die Unterstellung von Captives unter die Institutsaufsicht der Eidgenössischen Finanzmarktaufsicht Finma ist in der Zwischenzeit unstreitig. Eine Captive kann in der Schweiz als Erst- oder Rückversicherungs-Captive lizenziert werden. Die überwiegende Anzahl der Eigentümer beantragt eine Zulassung als Rückversicherungs-Captive in dem eigens für diesen Zweck bestehenden Versicherungszweig C3. Eine Erstversicherungs-Captive wird im beantragten Versicherungszweig (Sach-, Haft-, Motorfahrzeugversicherung usw.) zugelassen.

Lebenszyklus einer Captive

Aus Sicht des Regulators lässt sich der Lebenszyklus einer Captive in drei Phasen unterteilen:

Phase 1: Eintritt in den Versicherungsmarkt durch Erteilung einer Bewilligung zum Geschäftsbetrieb einer Captive (Lizenzierung)

Phase 2: Überwachung der laufenden Geschäftstätigkeit, Wiederherstellung eines ordnungsgemässen Zustandes bei Verstössen sowie die notwendige Regulierung

Phase 3: Austritt aus dem Versicherungsmarkt durch Entlassung aus der Versicherungsaufsicht

Prinzip Proportionalität und Risikoorientierung

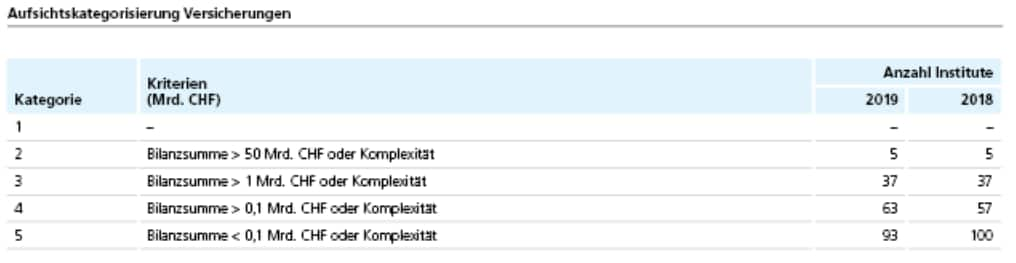

Captives haben in der Regel eine geringere Komplexität und Risikostruktur als sogenannt reguläre Versicherungsunternehmen. Hinzu kommt, dass sie ausschliesslich Risiken von Unternehmen zeichnen. Innerhalb der Finma werden Captives – abhängig von der Bilanzsumme – von der Abtei-lung «kleine und mittlere Versicherungen» betreut.Der Grundsatz der Proportionalität ist nicht ausdrücklich in den Finanzmarktgesetzen normiert. Es handelt sich aber um einen anerkannten allgemeinen Grundsatz des verwaltungsrechtlichen Handelns. Um eine verhältnismässige Versicherungsaufsicht zu gewährleisten, teilt die Finma alle beaufsichtigten Unternehmen in fünf Risikokategorien nach Umfang der Bilanzsumme ein.

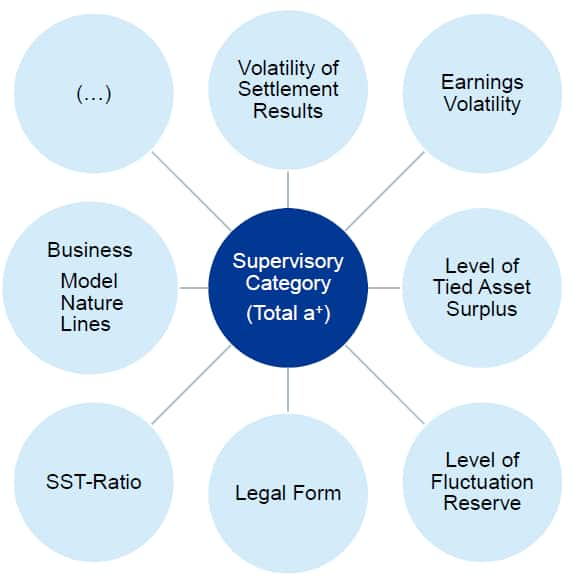

Die überwiegende Anzahl der Erst- und Rückversicherungs-Captives ist den Aufsichtskategorien 4 und 5 zuzurechnen.Die Anwendung der verschiedenen Aufsichtsinstrumente hängt vom Risikopotenzial der jeweiligen Unternehmung ab. Im Grundsatz lässt sich festhalten, dass die Aufsichtsintensität steigt, je höher das versicherungstechnische Risiko ist. Zusätzlich zur Risikokategorie führt die Finma ein internes Rating, welches unter anderen die folgenden Faktoren berücksichtigt:

Wenn diese Rating-Faktoren innerhalb der jeweiligen Aufsichtskategorie für ein beaufsichtigtes Institut einen negativen Wert erreichen, wird die Aufsicht im betroffenen Prüfbereich intensiviert.

Die Finma gewährleistet durch dieses prinzipien- und risikobasierte Vorgehen eine differenzierte Aufsicht und den effizienten Einsatz von Ressourcen.

Aufsichtsrechtliche Erleichterungen

Die Finma-Rundschreiben konkretisieren die gesetzlichen Vorschriften und beschreiben die Aufsichtspraxis[2] des Regulators. Dadurch wird eine einheitliche und sachgerechte Anwendung der Fi-nanzmarktgesetzgebung gewährleistet. Für Captives gelten zahlreiche Erleichterungen[3] :

Schweizer Solvenztest (SST): Der SST ermittelt das regulatorisch notwendige Kapital zur Abdeckung von Markt-, Kredit- und Versicherungsrisiken (Finma-Rundschreiben 2017/3 SST). Die folgende Abbildung veranschaulicht die Vertragsbeziehungen und die besondere Risikosituation zwischen Rückversicherungs-Captives und ihren Muttergesellschaften, welche der technischen Beschreibung zur Berechnung des SST zugrunde liegt:

Aufgrund dieser besonderen Risikosituation kommt für Rückversicherungs-Captives ein vereinfachtes Berechnungsmodell zur Anwendung[4].

Own Risk and Solvency Assessment (ORSA): Der ORSA definiert die Grundlagen für eine vorausschauende Selbstbeurteilung hinsichtlich Risikomanagement und Solvenz (Finma-Rundschreiben 2016/3 ORSA). Versicherungsunternehmen der Aufsichtskategorien 4 und 5 sowie Rückversicherungs-Captives sind von der Pflicht der Berichterstattung an die Finma befreit. Die Rückversicherungs-Captives dürfen einen vereinfachten ORSA-Bericht durchführen. Es müssen auch nur Risikoszenarien aufgezeigt werden, welche zu einer existenziellen Gefährdung führen können.

Public Disclosure: Im Bericht über die Finanzlage müssen beaufsichtigte Institute über ihre wirtschaftliche Lage informieren (Finma-Rundschreiben 2016/2 – Public Disclosure). Rückversicherungs-Captives sind davon ausgenommen.

Gebundenes Vermögen: Rückversicherungs-Captives sind im Gegensatz zu Erstversicherungs-Captives nicht zur Deckung von versicherungstechnischen Rückstellungen durch gebundenes Vermögen verpflichtet.

Auslagerung von Funktionen: Für Captives ist die Auslagerung von Führungs- und Kontrollfunktionen gemäss Finma-Rundschreiben 2018/3 (Outsourcing) in einem weiteren Umfang zulässig als bei den übrigen Versicherungsunternehmen. Erst- und Rückversicherungs-Captives mit Sitz in der Schweiz dürfen im Gegensatz zu anderen Versicherungsgesellschaften alle Funktionen, so die Geschäftsleitung und die operativen Risiko- und Compliance-Funktionen, in entsprechend spezialisierte Captive-Management-Gesellschaften auslagern. In den meisten Fällen werden von der Eigentümerin nur die Verwaltungsräte gestellt sowie die Verwaltung der Investments übernommen.

Verzicht auf Verwaltungsratsausschuss: Der Verwaltungsrat von Versicherungsunternehmen der Aufsichtskategorien 2 und 3 muss gemäss Finma-Rundschreiben 2017/2 (Corporate-Governance-Versicherer) einen Prüfungs- und Risikoausschuss einrichten, welcher aus unabhängigen Mitgliedern besteht. Dies ist bei Erst- und Rückversicherungs-Captives und Versicherungsunternehmen der Aufsichtskategorien 4 und 5 nicht notwendig.

Jahresabschluss: Der statutarische Jahresabschluss einer Captive wird in der Regel nach Obligationenrecht (OR) erstellt. Die Finanzergebnisse der Captive werden anschliessend in den Abschluss des Mutterkonzerns konsolidiert und folgen den jeweiligen Rechnungslegungsvorschriften.

Auch wenn die Finma offiziell erst im Jahr 2009 als öffentlich-rechtliche Anstalt (Art. 5 Abs. 1 Finmag) aus der Zusammenführung der Eidgenössischen Bankenkommission (EBK), des Bundesamtes für Privatversicherungen (BPV) und der Kontrollstelle für die Bekämpfung der Geldwäscherei (Kst GwG) entstanden ist[5], muss hervorgehoben werden, dass die schweizerische Versicherungsaufsicht eine langjährige Erfahrung mit Captives hat. Die aufgeführten Sonderregelungen für Captives zeigen, dass die Finma eine Aufsicht und Regulierung mit Augenmass ausübt, was sich positiv auf das Kosten-Nutzen-Verhältnis beim Betrieb einer Captive auswirkt.

[1] BGE 114 Ib 244 E. 5d.

[2] Auflistung aller Rundschreiben der Finma unter https://finma.ch/de/dokumentation/rundschreiben/.

[3] Die aufgeführten Beispiele haben keinen Anspruch auf Vollständigkeit.

[4] Berechnungsmodell des «Standard model insurance, Technical description of the SST standard model captives, Stand 2019»; abrufbar unter https://www.finma.ch/de/ueberwachung/versicherungen/spartenuebergreifende-instrumente/schweizer-solvenztest-sst/.

[5] Botschaft zum Finanzmarktaufsichtsgesetz, 2834

Bisher erschienen:

- HZ Insurance Reihe «Captives»: Teil 1

Captives haben für Grossfirmen einige handfeste Vorteile - HZ Insurance Reihe «Captives»: Teil 2

Schweizerische Captive-Eigner und deren Captives im Überblick - HZ Insurance Reihe «Captives»: Teil 3

Virtuelle Captives: Eine Alternative für mittelgrosse Unternehmen - HZ Insurance Reihe «Captives»: Teil 4

Alternative Risikofinanzierungen in der Praxis - HZ Insurance Reihe «Captives»: Teil 5

Optimierung der Risikokosten - HZ Insurance Reihe «Captives»: Teil 6

Standortwechsel bei Offshore Captives