Digitale Technologien im Aufwind: KI revolutioniert die Versicherungswelt

Die Digitalisierung macht bekanntermassen auch vor der Versicherungsbranche nicht halt. Immer mehr Versicherungsunternehmen setzen auf den Einsatz von künstlicher Intelligenz (KI), um ihre Produkte, Prozesse und das Kundenerlebnis zu verbessern. Ob bei der Schadensmeldung, der Beratung oder der Offertenberechnung – KI-gestützte Anwendungen, wie etwa Chatbots oder virtuelle Assistentinnen und Assistenten, kommen vermehrt zum Einsatz.

Laut dem «Swiss Insurance Monitor 2024» zeigen sich Versicherungsnehmerinnen und -nehmer zunehmend aufgeschlossen gegenüber digitalen Technologien und Kanälen entlang der gesamten Customer Journey. Insbesondere die zunehmende Nutzung von Onlinekanälen in der Informationssuche, der Offertierung und der Bearbeitung von Schadensfällen unterstreicht diese Entwicklung. Es verwundert daher nicht, dass es genau diese drei Phasen der Customer Journey sind, in denen die in der Schweiz lebende Bevölkerung den höchsten Mehrwert durch den Einsatz von KI erwartet. Daraus sticht die Offertierung aus Kundensicht mit dem grössten Potenzial für KI hervor.

Autor

Marco Schulz ist Geschäftsführer von elaboratum suisse.

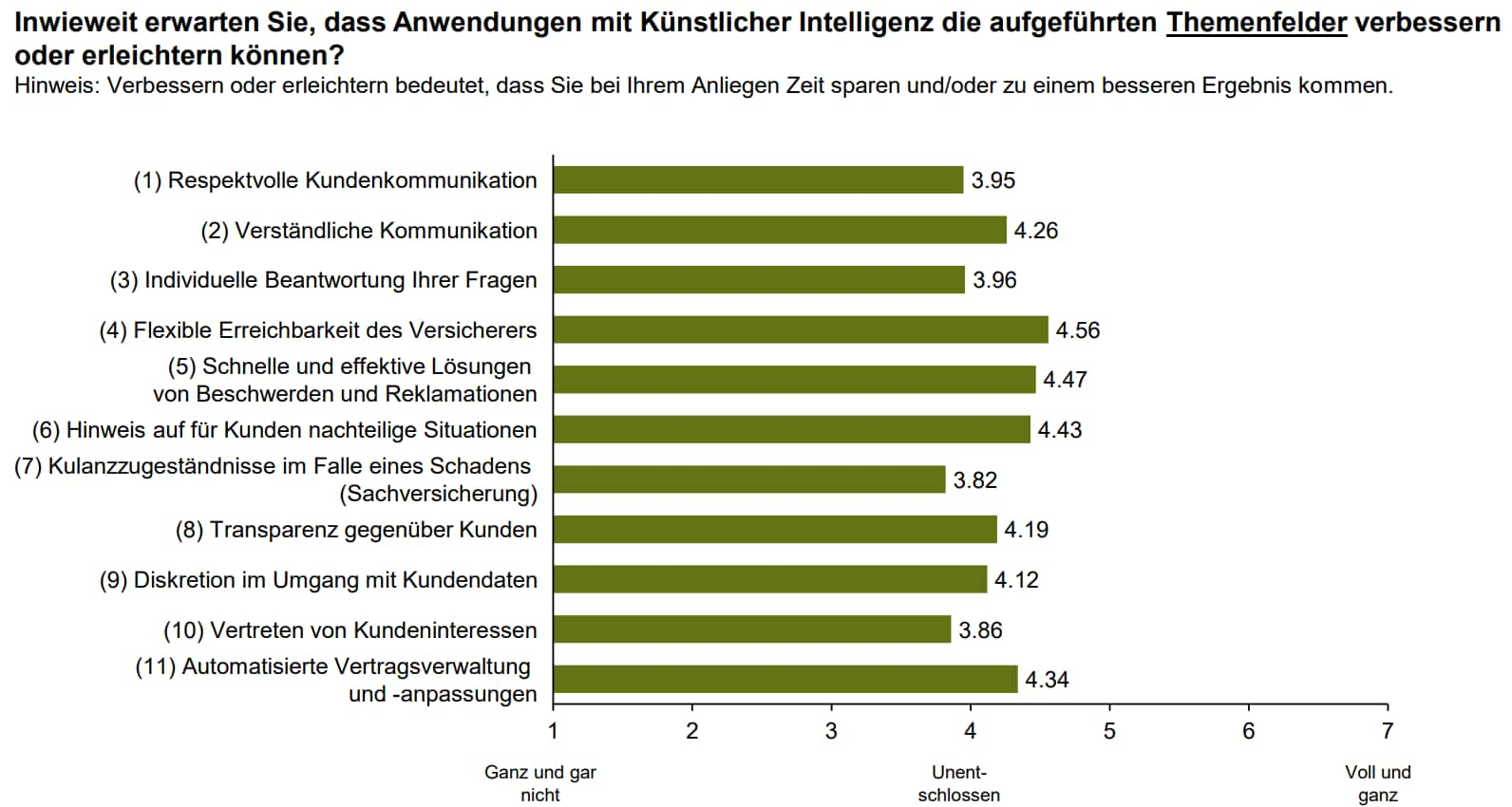

Versicherer erkennen die Chancen, die KI bietet, um Prozesse zu optimieren und die Kundenerfahrung zu verbessern. Aus Versicherersicht sind dies vor allem Automatisierungs- und Effizienzgewinne, aber auch die Schaffung völlig neuer Use-Cases, die nur durch KI (ökonomisch) möglich sind. Für Kundinnen und Kunden bringt dies vor allem Convenience-Vorteile mit sich: Schnellere Bearbeitungszeiten, verbesserte Erreichbarkeit und automatisierte Services sind nur einige der Vorteile, die KI im Versicherungswesen möglich macht. Aber auch eine verständlichere Kommunikation und mehr Transparenz sind Vorteile, die die Nutzerinnen und Nutzer in Anwendungen mit KI erwarten.

Abbildung 1: Erwartungen an Anwendungen mit künstlicher Intelligenz

Erweiterter Blickwinkel

Der blosse Einsatz von KI reicht nicht aus. Die Unternehmen müssen gezielt in die Benutzerfreundlichkeit und das Design ihrer KI-basierten Anwendungen investieren, um die Erwartungen ihrer Kundschaft zu erfüllen. Chatbots und andere KI-Tools werden langfristig nur dann erfolgreich, wenn sie eine intuitive, einfache Bedienung bieten und gleichzeitig eine zuverlässige Nutzererfahrung gewährleisten – oder anders formuliert: wenn sie aus dem Blickwinkel der Nutzerinnen und Nutzer designt sind.

Dazu gehört auch eine zielgerichtete und UX-optimierte Ausgestaltung solcher Tools. Ein gutes Beispiel hierzu ist der Chatbot Clara der Helvetia-Versicherung. Clara interagiert nicht als anonyme KI, sondern als persönliche, freundliche Figur, die die Kundinnen und Kunden durch den Prozess begleitet. Dieses Bot-Persona-Design ist ein wichtiger Schritt, um den KI-Einsatz menschlicher und zugänglicher zu gestalten.

Abbildung 2: Screenshot der Helvetia-Webseite, abgerufen am 11. September 2024

KI boomt, doch das Vertrauen fehlt teilweise noch: Die Herausforderung der Akzeptanz und der Wunsch nach Transparenz

Der Euphorie rund um KI-Technologien stehen grosse Herausforderungen auf Nutzerseite gegenüber. Die Begrifflichkeit «künstliche Intelligenz» ist bei vielen Menschen nach wie vor eher negativ besetzt. Diese negative Wahrnehmung stellt ein mögliches Hindernis dar, bei dem nicht nur Versicherungsunternehmen, sondern auch grosse Teile der Wirtschaft gemeinsam Aufklärungsarbeit leisten müssen. Hierbei geht es einerseits um Endkundinnen und -kunden, aber auch um Anwenderinnen und Anwender innerhalb von Unternehmen.

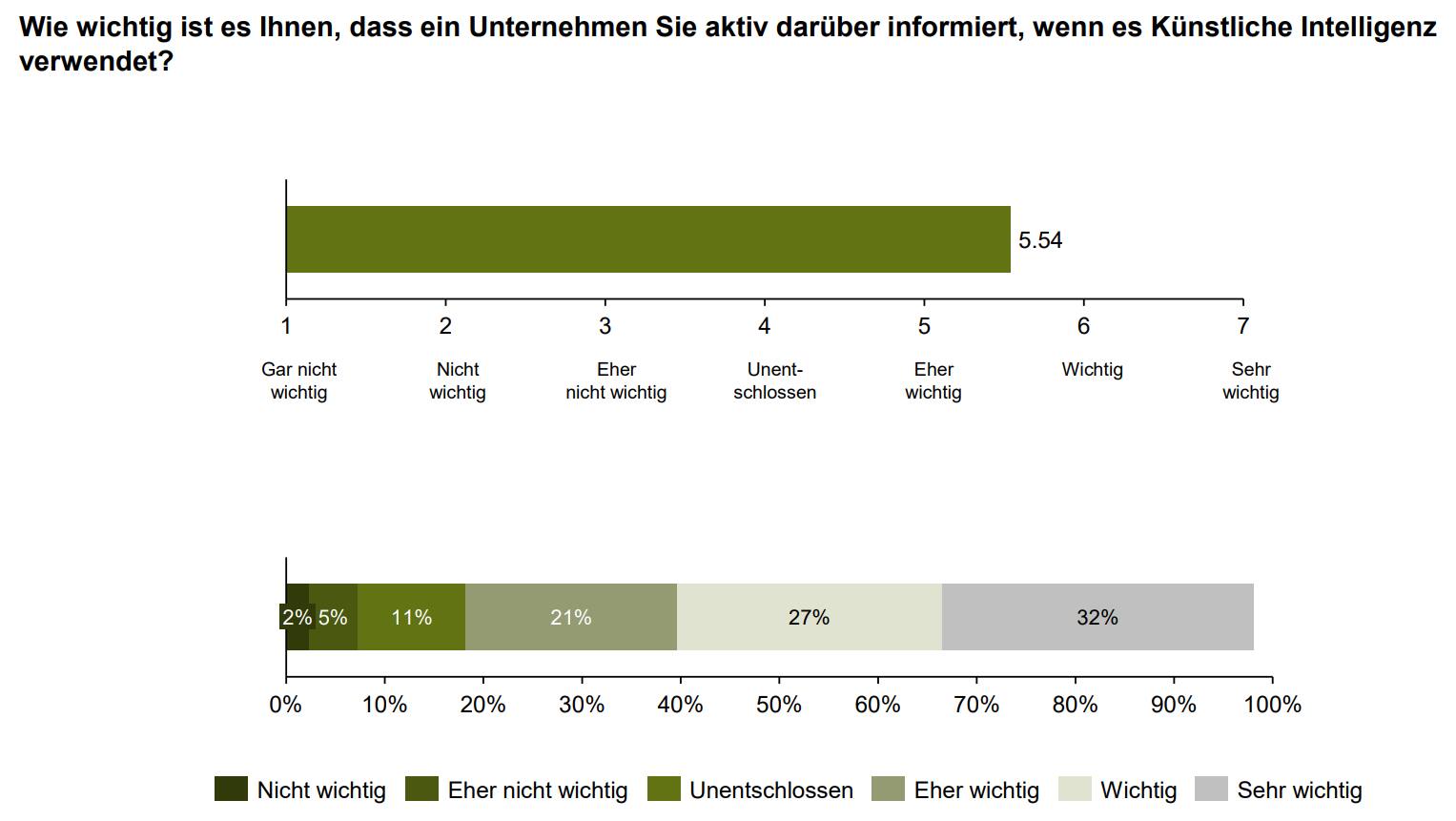

Versicherer müssen sich daher neben den technologischen Fragestellungen der Herausforderung stellen, Vertrauen in ihre KI-basierten Lösungen aufzubauen. Hier spielt Transparenz eine zentrale Rolle. So gaben ganze 80 Prozent der Befragten an, dass es ihnen wichtig ist, dass Unternehmen transparent kommunizieren, wenn KI im Einsatz ist. Kundinnen und Kunden möchten somit – gerade in einem so sensiblen Bereich wie Versicherungen, wo Vertrauen die zentrale Währung darstellt – genau wissen, wo und wie KI eingesetzt wird. Fehleranfälligkeit oder unklare Prozesse können hier schnell das Vertrauen der Kundschaft untergraben.

Abbildung 3: Erwartungen an die transparente Kommunikation des Einsatzes von künstlicher Intelligenz

Zukunftssicherung durch KI? Chancen und Herausforderungen

Die Versicherungsbranche steht an einem Wendepunkt. Es wird in den kommenden Jahren keinen Weg um den Einsatz von KI herum mehr geben. Um wettbewerbsfähig zu bleiben, müssen die Versicherer jetzt investieren – und zwar in vielen Bereichen der Wertschöpfung parallel. Eine durchdachte KI-Strategie ist hierbei der Schlüssel zum Erfolg. KI bietet nicht nur die Möglichkeit, bestehende Prozesse zu optimieren, sondern auch, innovative Produkte und Dienstleistungen zu entwickeln, die den Bedürfnissen der Kundinnen und Kunden noch besser entsprechen. Auch hierzu zeigt die Studie konkrete Potential-Use-Cases auf, die sich fast nur durch Nutzung künstlicher Intelligenz heben lassen und auf grosses Interesse von Nutzerseite stossen.

Hierbei gilt es jedoch, eine Balance zwischen den Chancen und Risiken zu finden. Versicherer, die heute in Kundenerlebnisse investieren und KI-Lösungen implementieren, können sich langfristig Wettbewerbsvorteile sichern. Gleichzeitig müssen Risiken wie Fehlentscheidungen durch KI oder mangelnde Transparenz adressiert werden. Die Versicherer sollten daher ihre KI-Anwendungen kontinuierlich überprüfen und verbessern, um eine zuverlässige und vertrauenswürdige Nutzung sicherzustellen. Die Einführung von KI-Governance-Regeln, die den fehlerarmen und ethischen Einsatz von KI sicherstellen, muss ebenfalls dazu beitragen, die Verlässlichkeit solcher Anwendungen und damit das Vertrauen der Kundschaft zu stärken. Um dies verlässlich sicherzustellen, muss eine passgenaue KI-Strategie auch organisatorische Fragen wie die zentrale versus dezentrale Aufhängung von Kompetenzen und Verantwortung adressieren. Nur so können die Versicherer in diesem hoch dynamischen Umfeld bestehen.

Fazit: KI als Erfolgsfaktor der Zukunft

Die Entwicklung im Bereich künstliche Intelligenz ist nicht nur hoch dynamisch, sondern auch unumkehrbar. Dafür sind deren Effizienz- und Skalierungspotenziale einfach zu gross. Versicherer, die sich frühzeitig auf diese Veränderungen einstellen und in eine stabile Daten- und KI-Strategie investieren, werden die Chance haben, ihre Produkte, Dienstleistungen und Kundenerlebnisse nachhaltig zu verbessern. Der Erfolg wird auch davon abhängen, wie gut die Versicherer die Kundenerwartungen erfüllen und gleichzeitig Vertrauen in ihre Lösungen schaffen können. Wer diese Balance meistert, könnte in der Versicherungsbranche der Zukunft die Nase vorn haben.