Wer sein Geld einfach auf dem Bankkonto liegen lässt, dem entgeht ein Renditepotential, welches langfristig unterschätzt wird. Zudem führt das zu einem schleichenden Wertverfall des Geldes, da die Inflation an der Kaufkraft nagt. Monat für Monat.

Gewiss, Geld investieren kann emotional anstrengend sein und man muss Wertschwankungen aushalten können. Aber genau dafür wird man langfristig als Investor belohnt.

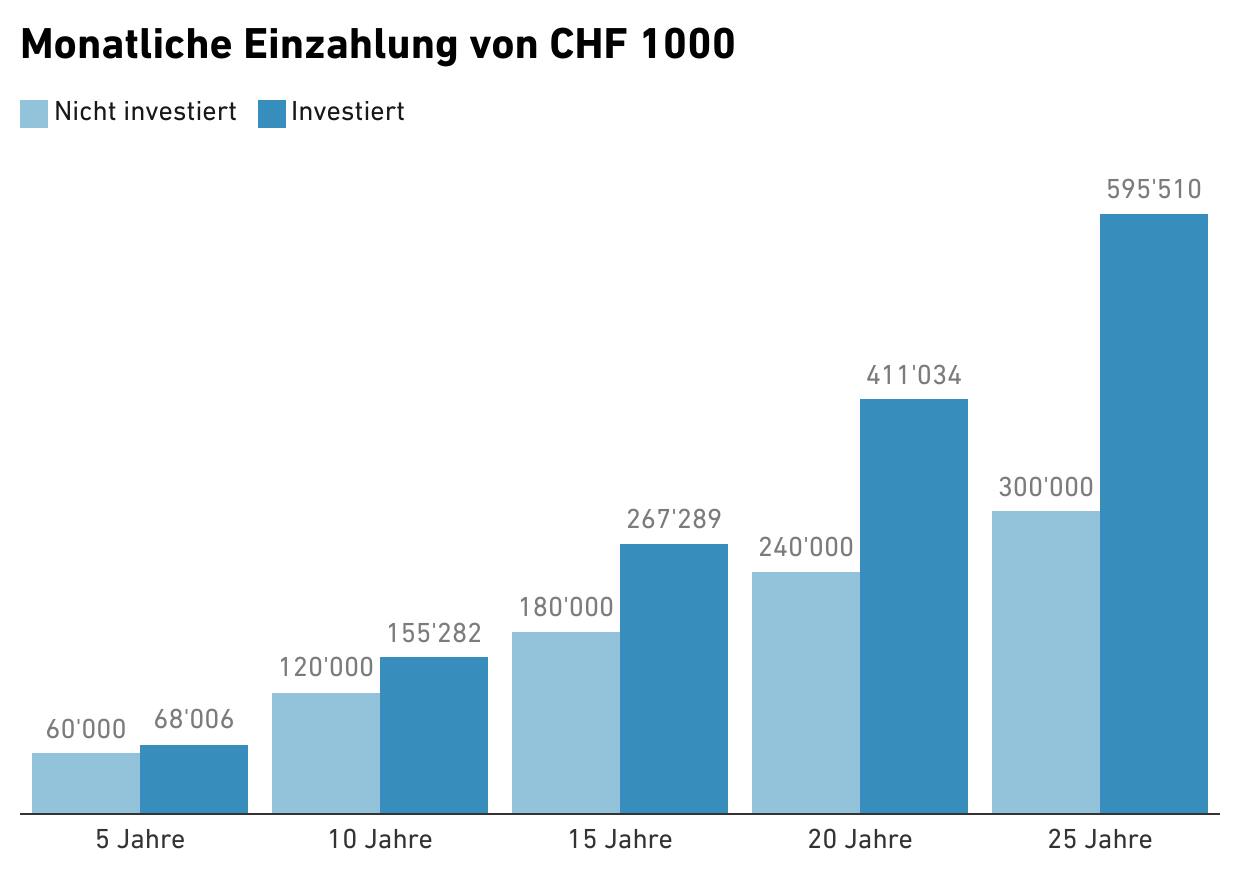

Nichtstun kann die eigene finanzielle Situation stark beeinträchtigen. Wer monatlich 1'000 Franken in Aktien investiert, hat (bei einer angenommenen Marktrendite von 5%) nach 25 Jahren fast 300’000 Franken mehr als er einbezahlt hat.

Fast eine Verdoppelung in 25 Jahren: Durch den Zinseszinseffekt ergibt sich bei einer regelmässigen Anlage von 1'000 Franken ein Mehrertrag von nahezu 300'000 Franken. Für dieses Rechenbeispiel wird ein Investment von 100% in Aktien und eine jährliche Rendite von 5% angenommen.

Aktienmärkte sind starken Schwankungen unterworfen. Dagegen hilft eine Anlagestrategie, die auf die eigenen Bedürfnisse zugeschnitten ist.

Eine Anlagestrategie sollte grundsätzlich so riskant wie nur möglich sein, also möglichst viel risikobehaftete Anlageklassen wie Aktien enthalten – aber nur so viel, dass man nach einem starken Markteinbruch noch zu seiner Strategie halten kann (mental, aber auch aufgrund seiner persönlichen finanziellen Situation).

Denn wer nach einer starken Marktkorrektur kalte Füsse bekommt und Anlagen verkauft, realisiert den Verlust und nimmt nicht direkt an der darauffolgenden Markterholung teil. Ein solches prozyklisches Anlageverhalten wirkt dann wie eine Ratsche.

Sein gesamtes Kapital in einen oder nur wenige Titel zu investieren geht mit einem erheblichen Verlustrisiko einher. Kein Unternehmen der Welt ist vor dem Scheitern gefeit, auch nicht die grossen. Man denke nur an die Credit Suisse.

Es ist besser, sein Portfolio diversifiziert zu halten und das Anlagerisiko breit zu streuen. Ausserdem ist Diversifikation heute nicht mehr teuer.

In der Praxis heist das: Statt einzelner Aktien ein ganzer Aktienmarkt. Statt nur Aktien auch andere Anlageklassen wie Obligationen, Immobilien und Rohstoffe. Statt der Schweiz die ganze Welt.

«Suche nicht nach der Nadel im Heuhaufen. Kaufe einfach den Heuhaufen», um den legendären Indexfonds-Erfinder John Bogle zu zitieren.

Der Zinseszinseffekt ist der zuverlässige Kopilot eines jeden Anlegers. Er sorgt dafür, dass der Wert des Vermögens immer schneller steigt, indem die laufenden Gewinne kontinuierlich reinvestiert werden.

Hohe Kosten hingegen wirken da wie Sand im Getriebe. Wer wegen hoher Gebühren eine Nettorendite von 4 statt 5 Prozent erzielt, braucht 18 statt 15 Jahre, um sein Anfangskapital zu verdoppeln. Und viele Anlagekosten sind auch heute noch versteckt: zum Beispiel externe Produktkosten oder Aufschläge beim Währungsumtausch. Oder Fonds werden von Banken verschachtelt angeboten. Man kauft einen Dachfonds, der wiederum teure Fonds enthält.

Es lohnt sich, bei der Wahl einer Anlagelösung etwas Zeit zu investieren und auf Kosteneffizienz, Unabhängigkeit und Transparenz zu achten.

Dem Vertrauten geben wir oft den Vorzug vor dem Unbekannten. Bei Geldanlagen führt es zur Tendenz, Investitionen im Heimatmarkt überproportional zu gewichten. Bei uns ist das die Schweiz, aber das gilt weltweit. Eine leichte Übergewichtung des Heimmarkts resp. des eigenen Währungsraums muss auch nicht schlecht sein. Eine Anlagestrategie für einen Anleger in der Schweiz sollte berücksichtigen, dass die zukünftigen finanziellen Bedürfnisse und Ausgaben voraussichtlich in Schweizer Franken anfallen werden.

Dennoch: Nur wer global investiert ist, kann an den Chancen des Weltmarkts voll partizipieren. Und an den grossen Wachstumsstorys teilhaben.

Der Versuch, die nächste Aktie günstig zu kaufen und wenig später teuer zu verkaufen, ist notorisch verlockend. Die Entwicklung der Finanzmärkte, insbesondere kurz- und mittelfristig, ist jedoch nicht vorhersehbar.

Aktives Management führt statistisch aber zu einer Underperformance (insbesondere unter Berücksichtigung der zusätzlichen Kosten) – und diese läppert sich zusammen.

Eine Untersuchung von S&P hat gezeigt, dass sich nach 10 Jahren bereits 85% der aktiven Fonds vom breiten Aktienmarkt geschlagen geben müssen.

Besser ist es, Market Timing ganz zu vermeiden und unabhängig von der Marktlage die Vorteile einer passiven, marktbreiten Anlagestrategie zu nutzen. ETF (Exchange Traded Funds) sind dafür die geeigneten Anlageinstrumente.

Regelmässige Einzahlungen in Form eines Sparplans machen die schwierige Frage nach dem richtigen Einstiegszeitpunkt überflüssig.

Was bedeutet Rebalancing? Beim Rebalancing werden die Gewichtungen der Anlageklassen nach definierten Regeln wieder auf die Zielstrategie zurückgeführt, wenn sie zu stark davon abweichen.

Ohne Rebalancing würden sich die Gewichtungen der einzelnen Anlageklassen über die Zeit verändern. Der Aktienanteil könnte über die Jahre zulasten von Obligationen und Rohstoffen immer stärker anschwellen. Damit wird das Portfolio volatiler und entspricht nicht mehr der persönlichen Risikotoleranz.

Das Rebalancing sorgt also dafür, dass die Diversifikation langfristig erhalten bleibt und man nicht schleichend in ein anderes, möglicherweise zu hohes Portfoliorisiko abdriftet.

«Hin und Her macht Taschen leer». Diese Börsenweisheit besitzt auch heute noch Gültigkeit. Jeder Kauf und Verkauf an der Börse geht mit Kosten einher und kann somit die Rendite schmälern.

Besser ist es, langfristige Ziele zu definieren und eine disziplinierte Anlagestrategie zu verfolgen, die auf soliden Grundsätzen beruht. Dies beinhaltet eine regelmässige Überprüfung und gegebenenfalls Anpassung des Portfolios (beispielsweise wenn sich die persönliche finanzielle Situation ändert), jedoch auf der Grundlage langfristiger Überlegungen und nicht aufgrund kurzfristiger Trends oder Emotionen.

Menschen neigen dazu, sich am Verhalten anderer zu orientieren. Ein Urinstinkt, denn der Masse zu folgen, hat den Einzelnen vor Urzeiten oft vor Gefahren oder sozialem Ausschluss geschützt.

Im Anlagebereich beschreibt der Herdentrieb das Phänomen, dass Anleger dazu neigen, der Masse zu folgen und in bestimmte Anlagen zu investieren, nur weil diese gerade cool sind.

Ein klassisches Beispiel ist die Dotcom-Blase Ende der 1990er Jahre. Viele Anleger investierten damals stark in Technologieaktien, die aufgrund des Hypes um das Internet stark an Wert gewannen. Als die Blase platzte, rieben sich alle die Augen.

Um dem Herdentrieb zu entgehen, ist es wichtig, sich eine unabhängige Denkweise zu bewahren und eine langfristige Perspektive einzunehmen.

Hier kommen kostengünstige Online-Vermögensverwalter ins Spiel. Sie sorgen dafür, dass Sie alle genannten Anlagefehler von vornherein vermeiden und schützen Sie vor Ihren eigenen Emotionen und Instinkten.

Anhand eines kurzen Fragebogens ermitteln sie Ihre Anlageziele, Ihre Risikobereitschaft und Ihre Risikofähigkeit und schlagen Ihnen ein massgeschneidertes, diversifiziertes Portfolio vor, das Sie direkt akzeptieren oder individuell anpassen können. Durch Rebalancing wird der Anlagemix über die Zeit auf Kurs gehalten.

Und das alles bequem per App statt Bankberater. Beim Marktführer True Wealth kann man die Anlagelösung auch erst einmal mit virtuellem Geld testen und je nach Wunsch gleich noch die gebührenfreie Säule 3a oder ein ETF-Portfolio für das Kind dazu eröffnen.

True Wealth – der führende digitale Vermögensverwalter der Schweiz

Mit über 25'000 zufriedenen Kundinnen und Kunden und über 1.5 Milliarden an verwalteten Kundenvermögen ist True Wealth der führende digitale Vermögensverwalter der Schweiz. Das von Felix Niederer und Oliver Herren 2013 gegründete Fintech-Unternehmen ist als Verwalterin von Kollektivvermögen zugelassen und untersteht der direkten Aufsicht durch die FINMA.

Die jährliche All-in Verwaltungsgebühr beträgt 0.25-0.50%, abhängig von der Anlagesumme. Die Mindestanlagesumme für die Vermögensverwaltung beträgt CHF 8’500 und CHF 1'000 für Säule 3a.

True Wealth ist regelmässig auf LinkedIn, Instagram, Facebook oder X. Die Videopodcasts kann man auf Spotify und YouTube abonnieren. Bei diesem Beitrag handelt es sich um Werbung.