Sein Verteidiger lobte ihn: «Wolfgang Roessel ist ein guter Mann; er ist ein guter Amerikaner, einer mit europäischer Geisteshaltung.» Und dann erzählte er von den tristen, harten Verhältnissen in Deutschland, aus denen Roessel entkommen war, von den Anfängen seines Geschäfts mit Filmequipment, das er aus einem winzigen Apartment im New Yorker Stadtteil Queens aufgebaut hatte. «Er war die Verkörperung des amerikanischen Traums», berichtete Anwalt Lee Stapleton, bevor er auf den Makel zu sprechen kam: die Schweizer Konten.

Der 71-jährige Angeklagte Roessel entging der Gefängnisstrafe durch ein umfassendes Geständnis. Er offenbarte seine Konten bei der UBS und bei der Bank Wegelin, legte 11 Millionen US-Dollar Schwarzgeldvermögen offen und zahlte 6,5 Millionen Dollar an Strafen und Nachsteuern – für 312 802 Dollar hinterzogene Abgaben. Er kam mit acht Monaten Hausarrest davon.

Für Roessel ist das Urteil das Ende einer zermürbenden Zitterpartie. Seit dem Auffliegen seiner Konten musste er vier Jahre in Angst vor einer Inhaftierung in einem Staatsgefängnis in Florida durchstehen. «Er ist froh, dass er das nun hinter sich hat», kommentierte Stapleton. Am 12. Oktober wurde das Dossier vom Bezirksgericht in Miami geschlossen.

Roessel ist nicht allein. Hunderte, wenn nicht Tausende Kunden haben diese Prozedur noch vor sich. Und mit ihnen fürchten sich deren Kundenberater, die wegen Gehilfenschaft zum Steuerbetrug verfolgt und bestraft werden können. Das grosse Zittern hat erst begonnen.

Je länger Kunden und Mitarbeiter auf die grosse Erlösung durch Diplomatie und Politik hoffen, umso klarer wird: Sie sind auf sich allein gestellt. Die erwartete Globallösung zur Regelung aller Altlasten, lange Zeit von Bankenvertretern und Politikern als politisches Traumprojekt verkündet, ist in weite Ferne gerückt. Die amerikanischen Staatsanwälte konzentrieren sich auf ihre Arbeit. Ermitteln statt verhandeln ist ihre Devise. Und während die Manager der Geldhäuser alles daransetzen, diese Ermittlungen mit umfassenden Datenlieferungen zu unterstützen, stehen die Verlierer in diesem Drama fest: Kunden und Mitarbeiter.

Jahre der Ungewissheit. Ein Blick in die Gerichtsdossiers der Steuerbetrugsfälle zeigt, dass den Betroffenen womöglich noch Jahre der Ungewissheit bevorstehen. Während Verfahren gegen die UBS-Kunden, wie im Fall Roessel, noch laufen, stehen weitere Untersuchungen gegen Kunden und Mitarbeiter von mindestens elf Schweizer Banken am Anfang. Neue Untersuchungen im Fall weiterer Banken sind denkbar. Die US-Steuerfahnder stützen sich dabei bereits auf einen mächtigen Fundus an Informationen: Mehr als 35 000 Kunden haben sich in Selbstanzeigen offenbart und dabei umfassend und lückenlos Informationen über ihre Kundenbetreuer, Vermögensverwalter, Steuerberater und Anwälte offengelegt.

Wie Wolfgang Roessel. In seinem Schuldeingeständnis hat er unterschrieben, dass er der US-Steuerbehörde Internal Revenue Service (IRS) sämtliche Unterlagen über seine Geldgeschäfte für die Zeit zwischen 2002 und 2009 liefert. Und er hat eingewilligt, dass alle diese Beweismittel auch für weitere Strafuntersuchungen von allen US-Behörden «uneingeschränkt» benutzt werden dürfen.

Selbst im Fall der UBS, die im Februar 2009 einer Anklage durch ein Schuldeingeständnis mit einer Strafzahlung von 780 Millionen Dollar entkam, sind die Ermittlungsarbeiten noch längst nicht beendet. Damals willigte die UBS zur umfassenden Kooperation mit den US-Steuerbehörden ein, lieferte zunächst die Namen von 250 US-Kunden und schliesslich die Daten über weitere 4450 Konten. Die Bank war damit aus dem Schneider, nicht aber ihre Mitarbeiter und Kunden.

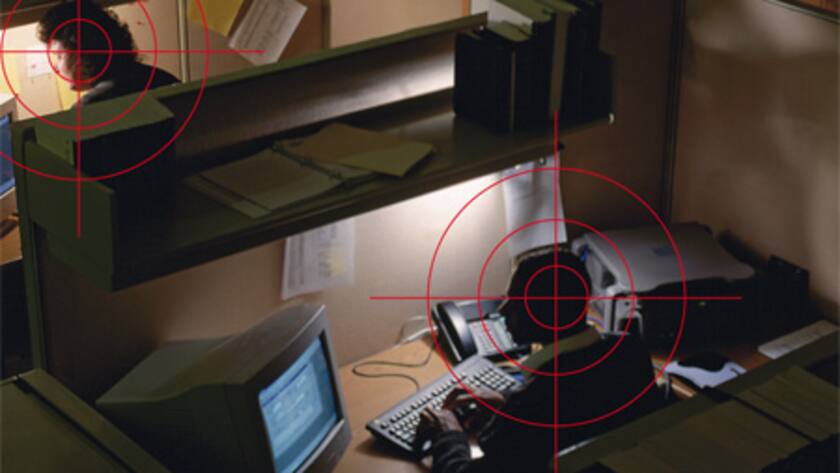

Club der Verratenen. Schliesslich ist die Strafuntersuchung gegen Kunden und Mitarbeiter das Ziel des Deals gewesen. Im Visier sind unter anderem Betroffene bei der Credit Suisse, der Bank Julius Bär, der HSBC, der Basler und der Zürcher Kantonalbank. In Genf haben sich bereits Betroffene in einem «Club der Verratenen» zusammengetan. Sie sind ehemalige und noch angestellte Mitarbeiter, die in das Geschäft mit US-Kunden involviert waren. Sie müssen fürchten, dass sie dereinst einen Veteranenclub bilden können.

Rund 10 000 Beschäftigte seien landesweit betroffen, schätzt Clubgründer Eric Delissy. Sie fühlen sich verraten, verkauft an die US-Behörden, verbrannt von ihren Spitzenmanagern, die sich aus der Affäre ziehen, indem sie Hunderttausende Dokumente über ihr US-Geschäft an die US-Behörden ausliefern wollen. Zunächst, so hiess es noch, sollten es nur Statistiken sein. Dann war die Rede von verschlüsselten Datensätzen, in denen die Mitarbeiternamen geschwärzt würden. Und schliesslich gab der Bundesrat im April bekannt, dass die Banken nun auch Unverschlüsseltes liefern dürften, ohne sich eine Anklage wegen wirtschaftlichen Nachrichtendienstes einzuhandeln (siehe Chronik).

So hat die HSBC mehr als 1000 Namen und 30 000 Dokumente an die Amerikaner geliefert, und die Credit Suisse bereitet ebenfalls Massenlieferungen vor. Vom Bankgeheimnis, wie es seit 1934 strafbewehrt im Bankengesetz steht, war dabei schon gar keine Rede mehr – es heisst ja auch nicht «Bankmitarbeitergeheimnis».

Die betroffenen Mitarbeiter fühlen sich unschuldig, und nach Schweizer Denkart lagen sie lange richtig. Sie praktizierten das, was man von ihnen verlangte, und das Schweizer Recht schützte sie. Das Recht der Herkunftsländer ihrer Kundschaft durften sie ignorieren.

Doch jetzt, wo ihre Praxis aufgeflogen ist, gilt dies nicht mehr. Das wurde rasch nach den ersten US-Ermittlungen im UBS-Fall klar. Heute ist es offizielle Doktrin, die Spitzenvertreter des Finanzplatzes haben ihr Dogma geändert. «Wenn Banken beziehungsweise Bankmitarbeiter gegen US-Gesetze verstossen haben, muss das geahndet werden», erklärte Patrick Odier, der Präsident der Bankiervereinigung, im November 2011. Wer diesen Satz verstanden hat, weiss nun auch, dass Bankmitarbeiter hierzulande nicht mehr vor einer Strafverfolgung durch die US-Justiz geschützt werden.

Eine verkehrte Welt: 78 Jahre nach der Einführung des Bankgeheimnisses liegen Spitzenvertreter des Finanzplatzes der sozialdemokratischen Justizministerin Simonetta Sommaruga zu Füssen und bitten eiligst um Erlösung von ihren Geheimschutzpflichten. Der sozialdemokratische Nationalrat Jean Christophe Schwaab reichte empörte Interpellationen zur «Denunziation von Mitarbeitenden durch Topmanager der Banken» ein. Der Bundesrat antwortete ihm, dass er im April seinen Entscheid so korrigiert habe, dass bei den gelieferten, anonymisierten Daten «die Decodierung vorgenommen werden darf, wenn die Konturen einer Globallösung feststehen».

Am 21. September, als der Bundesrat diese Auskunft erteilte, waren nicht einmal mehr Konturen einer Globallösung erkennbar. Inzwischen erklären Insider, die diesseits und jenseits des Atlantiks mit den Verhandlungen über eine politische Gesamtlösung vertraut sind, übereinstimmend, dass im Moment keine Verhandlungen mit den US-Staatsanwälten über eine Globallösung stattfänden. Die diplomatischen Bemühungen können derzeit als gescheitert betrachtet werden.

US-Drohungen. In diese Lage sind die Schweizer Vermittler durch eine hinhaltende und lavierende Taktik geraten. Spätestens seit dem 31. August 2011 weiss man genau, wie gefährlich diese Strategie war. An diesem Tag übermittelte der stellvertretende Generalstaatsanwalt James Cole aus Washington D.C. dem Schweizer Verhandlungsführer, Staatssekretär Michael Ambühl, ein unmissverständliches Schreiben in höchst undiplomatischem Tonfall (siehe Dokument auf dieser Seite). Er erinnerte an die zahlreichen Treffen mit Ambühl, an denen er das «unverzichtbare und unverzügliche Strafverfolgungsinteresse der US-Regierung» betont habe.

Sie wolle die Dokumente über die Geschäfte der US-Kunden «speditiv und mit Gewissheit» erhalten. Ambühl habe vorhergesagt, dass er diese Erwartungen höchstwahrscheinlich erfüllen werde, hielt Cole fest und fügte hinzu: «Wir hoffen, dass Ihre Vorhersage korrekt ist, und wir sind bereit, dies unter den folgenden Bedingungen zu testen.» Er fügte insgesamt elf Erklärungen über weitere Planschritte hinzu, wobei er es auch hier nicht an sprachlicher Deutlichkeit mangeln liess. Man werde nach Erhalt der Daten unverzüglich damit beginnen, frühere und aktuelle amerikanische Kundenkonten zu erforschen.

Weitere gerichtliche Klageschritte oder Zwangsmassnahmen würden eingeleitet, sollten die Daten nicht fristgerecht eingeliefert werden. Wenn die Fristen eingehalten würden, werde man direkt mit den einzelnen betroffenen Banken diskutieren, und auch im Fall des Aufschubs solcher Zwangsmassnahmen und Anklagen könne daraus nicht geschlossen werden, dass auf eine Strafuntersuchung gegen eine der betroffenen Banken verzichtet würde. Cole verhandelte nicht, er diktierte.

Bankmitarbeiter, die konkret in das kritische US-Geschäft verwickelt waren, stehen also ebenso im Visier der Strafuntersuchungen wie die Kunden. Jeder dieser Mitarbeiter kann selbst ermessen, wie tief er im Schlamassel steckt. Sie wissen, wie aktiv und mit welchen Methoden sie ihre Kunden beraten haben.

Einige wenige Ex-Mitarbeiter haben bereits den Klageweg beschritten. Ihre Aussichten sind nicht schlecht: Sowohl die Finma als auch der Bundesrat haben den Banken arbeits- und datenschutzrechtlich keinen Freibrief zur Auslieferung von Dokumenten mit Mitarbeiternamen erteilt, sie haben diese nur vom Vorwurf des wirtschaftlichen Nachrichtendienstes exkulpiert.

Keine Ratschläge. «Bei Datenlieferungen ist das geltende Recht zu wahren», erklärte der Bundesrat, «die Banken wurden darauf hingewiesen, dass sie für ihre Handlungen die rechtliche Verantwortung tragen.» Das heisst: Sie sind durch die Bewilligung des Bundesrates nicht vor Arbeitsgerichtsprozessen geschützt.

Der Bundesrat erklärte aber auch an die Adresse der betroffenen Beschäftigten: «Dem Bundesrat ist nicht bekannt, wie viele Bankmitarbeitende von den Datenlieferungen an die USA betroffen sind und mit welchen Konsequenzen sie bei einer Einreise in die USA zu rechnen haben. Er erteilt den Bankmitarbeitenden daher auch keine Ratschläge.» Die Betroffenen müssen sich selbst schützen.

Weder Bundesrat noch Finma werden detailliert über die Datenlieferungen unterrichtet, sie werden lediglich «summarisch» informiert. Was, wann und wie genau geliefert wird, bleibt das Geheimnis der Banken.

Die Mitarbeiter können den Datenschutzbeauftragten und die Arbeitsgerichte anrufen. Ein erster Erfolg: Der Datenschutzbeauftragte fordert nun, dass die Betroffenen im Voraus über Umfang und Art der Datenlieferung informiert werden. Patrick Chenaux, der Präsident des Genfer Zivilgerichts, untersagte Ende September der CS superprovisorisch, «Drittstaaten jegliche Art von Informationen zu übermitteln, die den Namen des Klägers enthalten oder die geeignet sind, auf ihn Rückschlüsse ziehen zu lassen». Der Rechtsstreit steht erst am Anfang, der Entscheid hat nur aufschiebende Wirkung. Klagen gegen Banken wegen wirtschaftlichen Nachrichtendienstes sind allerdings chancenlos – wegen der Bewilligung des Bundesrates.

Die Rechtshändel bleiben ein Nebenkriegsschauplatz. Banken, die eine existenzgefährdende Anklage in den USA fürchten, werden sich davon nicht beeindrucken lassen. Die Arbeitsgerichtsverfahren werden sie eher als Randnotiz mit kalkulierbaren Kostenfolgen in ihrer Bilanz abhaken, als einen unkalkulierbaren Krieg mit der US-Justiz zu riskieren.

Schon die Fälle der angeklagten Ex-Mitarbeiter der UBS zeigen deutlich, dass sie weder von der Bank noch von Bern Hilfe erwarten konnten. Sie sind auf sich allein gestellt und wurden auch im Abkommen mit der US-Justiz nicht bedacht, mit dem sich die Bank von weiterer Strafverfolgung befreite. US-Staatsanwälte halten die Haftbefehle und Anklagen gegen die betreffenden Mitarbeiter aufrecht. Auch den Mitarbeitern im Fall der neuerlich untersuchten Banken dürfte das gleiche Schicksal drohen.

Doppelt gefährdet. Im US-Hoheitsgebiet droht ihnen die Strafverfolgung mit aller Härte. Aber es ist auch riskant, vor den US-Behörden auszupacken, um damit einen Strafnachlass zu erreichen. Wenn sie nämlich ihr Wissen preisgeben, droht ihnen in der Schweiz eine Strafuntersuchung wegen des Verdachts auf wirtschaftlichen Nachrichtendienst. Denn von der Strafverfolgung hat der Bundesrat nur die Banken befreit, damit sie in den US-Verfahren «ihre Parteirechte wahren können» – nicht aber die Mitarbeiter. Ihnen droht in der Schweiz eine Gefängnisstrafe von bis zu drei Jahren.

Viele sitzen nun in der Falle. Wie die ehemaligen Kundenbetreuer von Wolfgang Roessel, dem kürzlich verurteilten Amerikaner. «Er hatte sich auf den Rat seiner erfahrenen Schweizer Banker verlassen», verteidigte ihn Stapleton, «seine Konten nicht offenzulegen.» Die Hinweise von Roessels Anwalt werden wohl kaum ignoriert werden. Roessel hat die Zitterpartie hinter sich. Seine Banker noch nicht.