In einer sich rapide wandelnden Welt, in der Digitalisierung und Kundinnen und Kundenorientierung immer weiter in den Fokus rücken, stehen Versicherungen vor einer beispiellosen Herausforderung. Wie schaffen sie es, im richtigen Moment mit der passenden Botschaft an die Kundinnen und Kunden zu treten und damit nicht nur ihre Dienstleistungen anzubieten, sondern echten Mehrwert zu liefern? Eine zentrale Rolle dabei spielen Lebensereignisse der Kundinnen und Kunden. Doch wie können diese Momente zuverlässig erkannt und effektiv genutzt werden? Hier zeigt sich das enorme Potenzial von Marketing-Automation und Künstlicher Intelligenz (KI), insbesondere in Kombination mit einem durchdachten Omnikanal-Zusammenspiel. Es ist ein Tanz zwischen Technologie, Datenanalyse und menschlichem Fingerspitzengefühl, der die Zukunft der Versicherungskommunikation prägen wird.

Die Ergebnisse des neuesten Swiss Insurance Monitor(1) zeigen die sich ändernden Präferenzen der Versicherungskundinnen und -kunden und weisen darauf hin, wie Versicherer die Kommunikation neu denken müssen und wie sie ihre Kundinnen und Kunden optimal betreuen können. Lebensereignisse wie Jobwechsel, Umzüge oder Familienzuwächse werden immer relevanter. Sie spielen eine Schlüsselrolle in der Kundinnen- und Kundenbetreuung und sind essenziell für den Aufbau von Vertrauen und Loyalität.

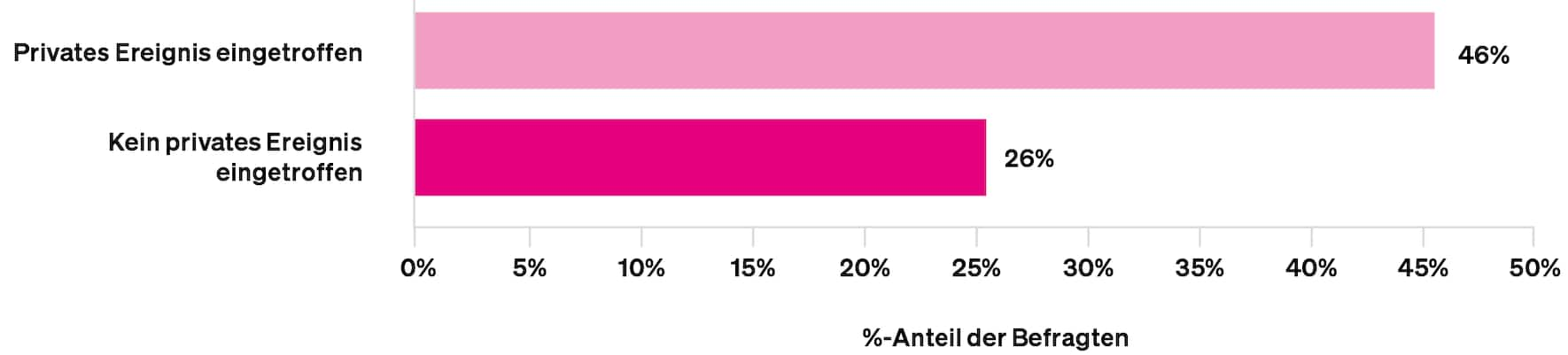

1: Anteil der Befragten, die einen Versicherungswechsel oder einen Neuabschluss nach Eintritt eines privaten Ereignisses (46%) oder wenn kein privates Ereignis eingetreten ist (26%) vorgenommen haben.

Menschen, die kürzlich ein solch relevantes Ereignis hatten, sind zu 77 % wahrscheinlicher bereit, ihre Versicherung zu wechseln oder eine neue abzuschliessen, als Personen ohne entsprechende Ereignisse. Tatsächlich haben 46 % dieser Personen im Jahr 2023 ihre Versicherung geändert oder eine neue abgeschlossen, gegenüber 33 % im Vorjahr.

Autor:

Marco Schulz, Geschäftsführer elaboratum suisse

Im Hinblick auf diese Entwicklung rückt die Frage in den Fokus, wie Versicherer solche Schlüsselmomente im Leben ihrer Kundinnen und Kunden erkennen und passend dazu kommunizieren und ihre Leistungen positionieren können. Ein zukunftsorientiertes Marketing setzt genau hier an. Mithilfe von sogenannten „Triggern“, die das zugrundeliegende Lebensereignis identifizieren und vordefinierter Journeys, die optimal darauf reagieren, können Versicherer in den Schlüsselmomenten optimale Leistungen anbieten.

Starkes Wachstum bei der Online-Schadenmeldung

Das wohl am besten bekannte und nicht nur deshalb hoch relevante Lebensereignis stellt die Schadenmeldung dar. Im Bereich der Schadenmeldung unterstreicht der Anstieg digitaler Meldungen von 46 % im Vorjahr auf 54 % 2023 die wachsende Relevanz digitaler Kommunikationskanäle. Es mag offensichtlich erscheinen, dass zufriedene Kundinnen und Kunden positiveres Feedback geben. Jedoch liegt die eigentliche Herausforderung für Versicherer darin, diese Rückmeldungen nicht nur im Schadenfall zu generieren und strategisch zu nutzen, sondern auch abseits von Schadenabwicklungen eine positive Kommunikation mit ihren Kundinnen und Kunden zu etablieren.

Kommunikation mit Versicherungen: Positive Wahrnehmung, aber Raum für Verbesserungen

Insgesamt bewerten die Befragten die Interaktion mit Versicherungen mehrheitlich positiv. 62 % der Teilnehmenden gaben an, in den letzten 12 Monaten mit ihren Versicherungen kommuniziert oder interagiert zu haben. 38 % der Befragten haben im letzten Jahr keine Kommunikation von ihrer Versicherung erhalten oder nahmen diese nicht wahr. Dies stellt für Versicherungen eine Herausforderung dar, da auch ausserhalb von Schadensfällen eine bedeutungsvolle und positive Kommunikation aufzubauen ist, welche auf den positiven Lebensereignissen basiert. Dazu passt auch, dass zwar einerseits die meisten die Qualität und Häufigkeit der Kontaktaufnahme seitens der Versicherungen als genau richtig empfinden. Gleichzeitig ist aber der Anteil, der sich eine häufigere Kommunikation wünscht, spürbar grösser als der Anteil, dem bereits zu viel kommuniziert wird.

Der Schlüssel könnte auch hierbei für sowohl das Segment, das mehr Kommunikation wünscht, als auch für das, das grundsätzlich zufrieden ist, eine stärkere Verknüpfung zur Lebensrealität der Kundinnen und Kunden sein. Einfache Werbekampagnen mit schwacher Segmentierung werden diesem Anspruch nicht gerecht. Es bedarf einer tiefgreifenden, relevanten Kommunikation, die echte Bedürfnisse im Leben der Kundinnen und Kunden anspricht.

Hybride Kommunikationskanäle als strategische Gelegenheit

Angesichts der oben beschriebenen Kommunikationsherausforderungen öffnen sich für Versicherer neue Möglichkeiten. Obschon E-Mail und Telefon 2022 die bevorzugten Kommunikationsmittel darstellten, neigen insbesondere die jüngeren Kundinnen- und Kundengruppen immer stärker zu digitalen Interaktionen. Dieser Wandel birgt Chancen. Ein gut durchdachter Omnichannel-Ansatz, der verschiedene Kommunikationswege effektiv miteinander kombiniert, hat das Potential, die Kundinnen- und Kundenzufriedenheit sowie die Kundenbindung signifikant zu erhöhen.

Künstliche Intelligenz in der Kundinnen- und Kundenbetreuung

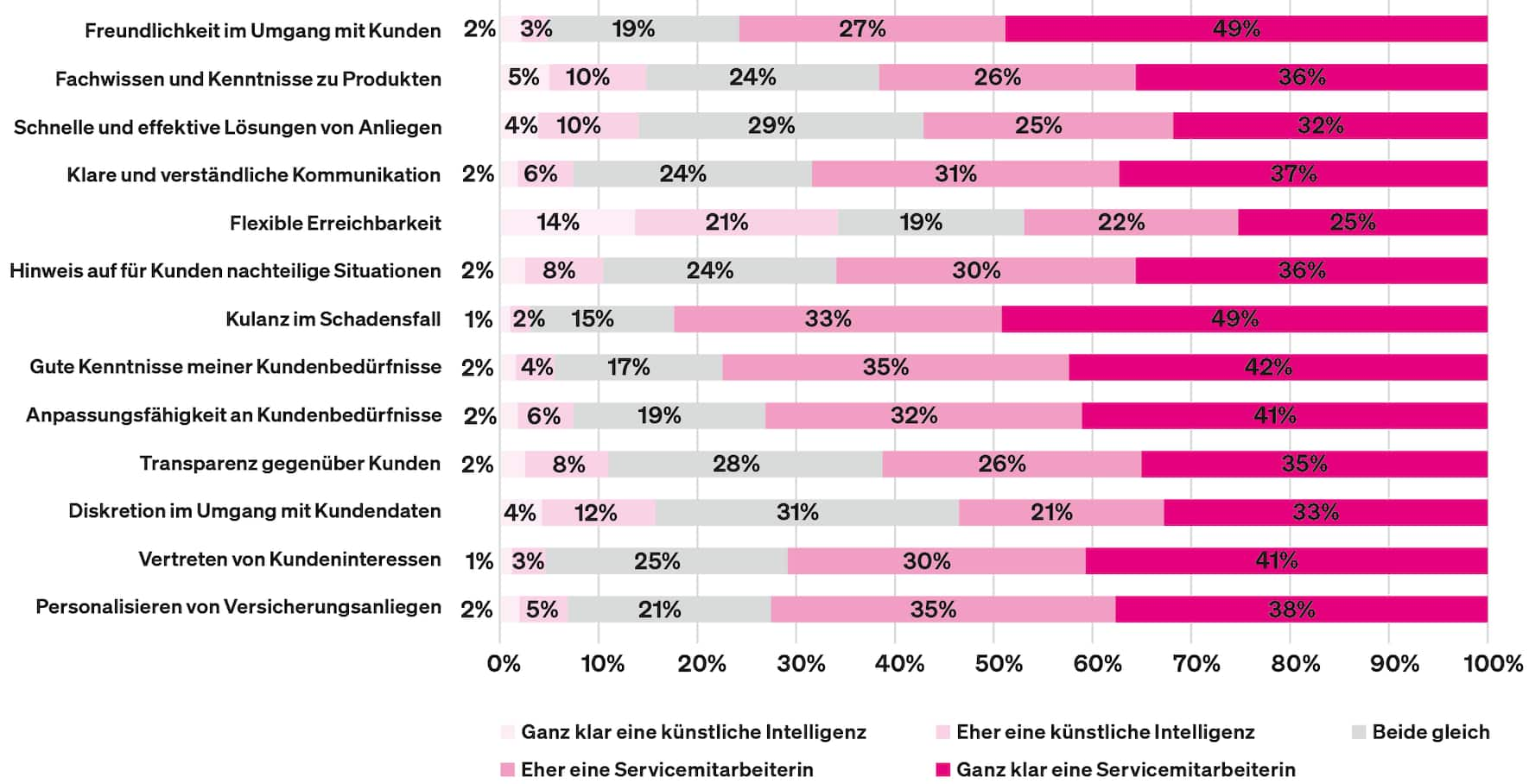

2: Die Befragten haben beantwortet, bei welcher Art der Unterstützung (Interaktion mit Servicemitarbeitenden vs. KI) sie bei den aufgeführten Themen eher ein zufriedenstellendes Ereignis erwarten.

Viele Menschen haben immer noch eine klare Vorliebe für den Service durch menschliche Mitarbeiterinnen und Mitarbeiter gegenüber der Interaktion mit einer künstlichen Intelligenz. Selbst die Kombination von menschlichen Mitarbeiterinnen und Mitarbeitern und KI scheint nicht mehrheitlich zu überzeugen. Die grössten Stärken sehen die Nutzerinnen und Nutzer bei der KI in puncto flexible Erreichbarkeit und Diskretion bei der Handhabung von Kundinnen- und Kundendaten.

Trotzdem sind die Chancen und Effizienzpotenziale, die KI bietet, insbesondere bei generativen KI-Systemen, zu verlockend, um sie zu ignorieren. Diese können den Kundenservice, sei es im Chat, per E-Mail oder sogar per Sprachanruf, erheblich verbessern. Für Versicherer ist es unerlässlich, die Bedenken und Ängste der Kundinnen und Kunden ernst zu nehmen. Der Schlüssel zum Erfolg liegt darin, das Vertrauen der Kundinnen und Kunden in diese neuen KI-gesteuerten Interaktionen aktiv aufzubauen und zu stärken.

Digitale Touchpoints in der Kundinnen- und Kundenbetreuung: Integration und Optimierung

Der Schlüssel zum Erfolg in der heutigen Versicherungskommunikation liegt in der geschickten Kombination von technologischer Innovation, persönlichem Kontakt und dem Fokus auf bedeutungsvolle Ereignisse im Leben der Kundinnen und Kunden. Es ist eine Evolution, die sowohl Herausforderungen als auch Chancen birgt, aber eine, die den Sektor stärken und die Beziehungen zu den Kundinnen und Kunden vertiefen wird.

(1) Veröffentlicht im September 2023 vom Institut für Marketing und Analytics der Universität Luzern sowie von elaboratum suisse, FinanceScout24 und dem Verband Digitalversicherung Schweiz.

Dritte Auflage der Studie zur Schweizer Versicherungsbranche

Der Fokus des dritten Swiss Insurance Monitor (N = 1‘026, repräsentativ für die Schweiz) lag insbesondere auf dem Online- und Offline-Verhalten entlang der «Customer Journey» und der Wahrnehmung von Kundeninteraktionen mit neuen Technologien, wie künstlicher Intelligenz. Zudem werden wichtige Fokusthemen, insbesondere der Nachhaltigkeit und der aktuellen Preisentwicklung betrachtet.

Der Swiss Insurance Monitor ist Teil der Studienreihe der Swiss Consumer Studies des Instituts für Marketing & Analytics (IMA) der Universität Luzern und wurde gemeinsam mit dem Beratungsunternehmen elaboratum suisse GmbH, der Online-Vergleichsplattform FinanceScout24 (SMG Swiss Marketplace Group AG) und dem VDVS - Verband Digitalversicherung Schweiz - umgesetzt.

In regelmässigen Abständen führt das IMA über das Online-Panel von LINK für die Schweiz repräsentative Studien zum Konsumentenverhalten durch. Die im Rahmen der Studien gewonnenen Erkenntnisse sind von Interesse für in- und ausländische Unternehmen und die breite Öffentlichkeit. Darüber hinaus bilden die Erkenntnisse die Grundlage für Forschungsprojekte am IMA und bei Partnerinstitutionen.

Weitere Informationen zum Swiss Insurance Monitor gibt es unter www.swissinsurancemonitor.ch

Beitragsserie zum Swiss Insurance Monitor 2023:

- Versicherungen: Online-Interaktionen gewinnen & KI-Skepsis bei Kunden

- Online-Vergleichsportale für Versicherungsangebote immer beliebter

- Versicherungen im Wandel: Digitale Angebote und menschliche Expertise

- Online-Versicherungsabschlüsse werden immer mehr zum Trumpf

- Lebensereignisse als Schlüssel zur Optimierung der Kundenbetreuung in der Versicherungsbranche

- Im Fokus: Kundenwahrnehmung zu Versicherungen